Inhalte im Überblick

Lohnabrechnung erklärt: die Grundlagen

Egal, ob du gerade ins Berufsleben einsteigst, den Arbeitgeber gewechselt hast oder einfach deinen Lohn verstehen möchtest: Mit unserer Lohnabrechnung Erklärung entschlüsseln wir die wichtigsten Begriffe, zeigen dir, wie sich dein Nettolohn zusammensetzt und welche Abzüge warum anfallen.

Doch zunächst zu den Basics: Was ist überhaupt eine Lohnabrechnung?

Eine Lohnabrechnung, auch Gehaltsabrechnung, Entgeltabrechnung oder Lohnzettel genannt, ist ein wichtiges Dokument, das du als Arbeitnehmer:in jeden Monat von deinem Arbeitgeber erhältst. Sie zeigt dir im Detail, wie sich dein Gehalt zusammensetzt und welche Abzüge gemacht werden. Auf den ersten Blick sieht sie kompliziert aus, aber im Grunde ist sie deine persönliche monatliche Finanzübersicht. Sie listet nicht nur dein Bruttogehalt auf, sondern auch alle gesetzlichen Abgaben wie Steuern und Sozialversicherungsbeiträge. Am Ende siehst du, wie viel Geld tatsächlich auf deinem Konto landet – dein Nettogehalt. Mehr zum Unterschied zwischen Brutto und Netto erfährst du in unserem Artikel!

Warum du jeden Monat eine Lohnabrechnung bekommen musst

Als Arbeitnehmer:in hast du das Recht, jeden Monat eine Gehaltsabrechnung zu erhalten. Das ist keine nette Geste deines Arbeitgebers, sondern seine gesetzliche Pflicht. Sie ist in § 108 der Gewerbeordnung (GewO) geregelt. Dein:e Chef:in muss dir die Abrechnung entweder am 15. oder am letzten Tag des Monats zukommen lassen, und zwar in Textform: auf Papier oder als elektronisches Dokument. Das gilt übrigens auch, wenn du einen Minijob hast.

Es gibt nur 2 Ausnahmen: Wenn du in einem Monat überhaupt kein Geld bekommst oder wenn sich alle Angaben in der Lohnabrechnung im Vergleich zum Vormonat nicht geändert haben und vorher schon einmal abgerechnet wurde. Wichtig zu wissen: Wenn dein Arbeitgeber dir deine Lohnabrechnung digital schicken will, muss er dich vorher um Erlaubnis fragen. Hält er sich nicht an diese Regeln, kann das rechtliche Folgen für ihn haben. Diese Vorschriften sorgen dann dafür, dass du immer den Überblick über dein verdientes Geld behältst.

Inhalt deiner Gehaltsabrechnung

Hier sind die wesentlichen Bestandteile, die du auf deiner Lohnabrechnung finden solltest:

Persönliche Daten:

- Dein Name und deine Anschrift

- Name und Anschrift deines Arbeitgebers

- Deine Steuer-Identifikationsnummer und Steuerklasse

- Deine Sozialversicherungsnummer

Zeitraum und Arbeitszeit:

- Der Abrechnungszeitraum (in der Regel ein Monat)

- Anzahl der Arbeitstage und -stunden

Bruttolohn:

- Dein Grundgehalt

- Eventuelle Zuschläge oder Prämien

- Sonderzahlungen wie Urlaubs- oder Weihnachtsgeld

Abzüge:

- Lohnsteuer

- Solidaritätszuschlag (falls zutreffend)

- Kirchensteuer (falls zutreffend)

- Sozialversicherungsbeiträge (Kranken-, Pflege-, Renten- und Arbeitslosenversicherung)

Nettolohn:

- Der Betrag, der nach Abzug aller Steuern und Beiträge übrig bleibt und auf dein Konto überwiesen wird.

Zusätzliche Informationen:

- Urlaubsanspruch und genommene Urlaubstage

- Eventueller Überstundenausgleich

- Informationen zu vermögenswirksamen Leistungen oder betrieblicher Altersvorsorge

Die genaue Darstellung dieser Informationen kann je nach Arbeitgeber und verwendeter Software variieren, aber diese Kernelemente sollten auf jeder Gehaltsabrechnung zu finden sein!

Jederzeit deine Finanzen im Blick

Mit dem Haspa Finanzplaner regelst du dein Budget ganz entspannt online, übersichtlich & individuell – dank persönlicher Schlagwörter und automatischer Kategorisierung. Hol dir jetzt mehr Infos!

Welche Steuerklassen gibt es in der Lohnabrechnung?

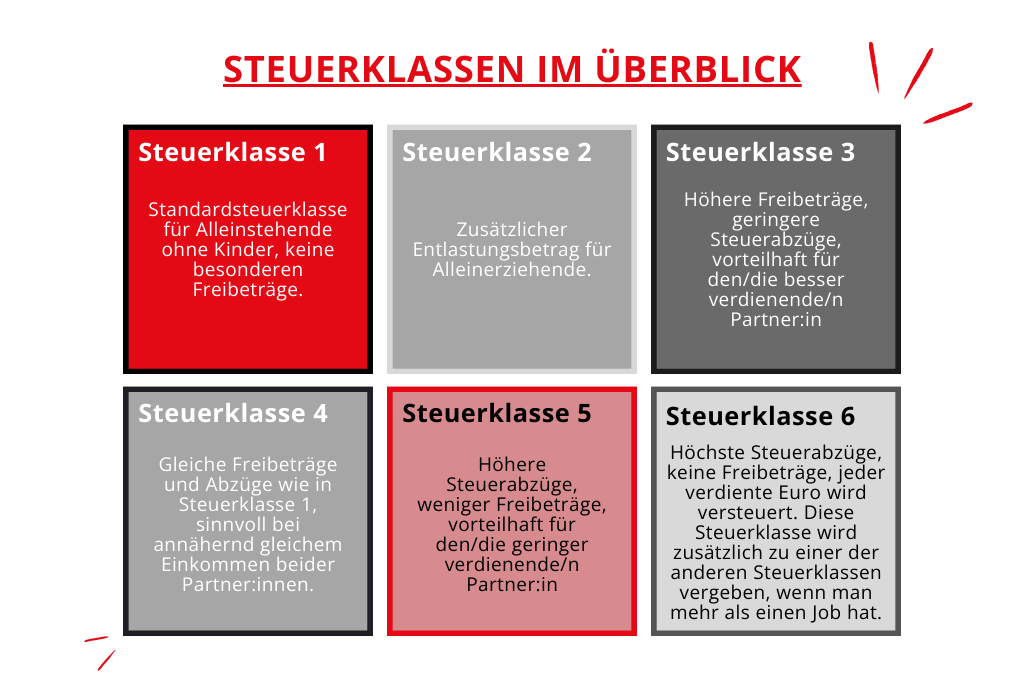

In Deutschland gibt es 6 verschiedene Lohnsteuerklassen, die für die Entgeltabrechnung relevant sind. Für jede Steuerklasse ergibt sich außerdem ein monatlich steuerfreier Arbeitslohn (msA).

Die Steuerklasse I ist für ledige, geschiedene, verwitwete oder dauernd getrennt lebende Arbeitnehmer vorgesehen. Sie kommt auch für Verheiratete in Betracht, deren Ehegatt:in im Ausland lebt und nicht unbeschränkt einkommensteuerpflichtig ist. In dieser Klasse gelten moderate Steuersätze, die zwischen denen der Steuerklassen II und IV liegen (msA: bis 1.357 €).

Die Steuerklasse II ist für Alleinerziehende vorgesehen, die Anspruch auf den Entlastungsbetrag für Alleinerziehende haben. Voraussetzung ist, dass mindestens ein Kind im Haushalt lebt, für das der Alleinerziehende Anspruch auf Kindergeld hat. Der Steuersatz ist günstiger als in Steuerklasse I, da der Entlastungsbetrag berücksichtigt wird (msA: bis 1.759 €).

Die Steuerklasse III ist in der Regel für verheiratete Arbeitnehmer vorgesehen, wenn der/die Ehepartner:in nicht oder nur geringfügig erwerbstätig ist. Sie bietet die günstigsten Steuersätze, da der doppelte Grundfreibetrag sowie weitere Vergünstigungen für Ehepaare berücksichtigt werden. Allerdings zahlt der Partner in Steuerklasse V dann entsprechend mehr Steuern (msA: bis 2.533 €).

Die Steuerklasse IV ist für verheiratete Arbeitnehmer:innen gedacht, wenn beide Ehepartner:innen berufstätig sind und ein ähnliches Einkommen haben. Hier steht jedem beziehungsweise jeder Ehepartner:in der einfache Grundfreibetrag zu. Die Steuerlast wird gleichmäßiger auf beide Partner:innen verteilt als bei der Kombination III/V (msA: 1.357 €).

Die Steuerklasse V muss mit der Steuerklasse III kombiniert werden. Der/die Partner:in mit dem geringeren Einkommen wird in die Steuerklasse V eingestuft, während der/die besser verdienende Partner:in die Steuerklasse III erhält. In der Steuerklasse V sind die Abzüge am höchsten, da der Grundfreibetrag bereits in der Steuerklasse III berücksichtigt wurde (msA: 134 €).

Die Steuerklasse VI ist für Arbeitnehmer:innen mit mehreren Beschäftigungsverhältnissen vorgesehen, und zwar für alle weiteren Beschäftigungsverhältnisse neben der Hauptbeschäftigung. Hier gelten die höchsten Steuersätze, da davon ausgegangen wird, dass der Grundfreibetrag und andere Vergünstigungen bereits im Hauptarbeitsverhältnis berücksichtigt wurden (msA: 134 €).

Bedeutung der Abkürzungen auf deinem Lohnzettel

Bitte einmal mitschreiben! Lohnabrechnungen enthalten oft viele Abkürzungen, die auf den ersten Blick verwirrend sein können. Hier sind einige der häufigsten Abkürzungen und ihre Bedeutung, damit du den Durchblick behältst:

- GB: Gesamtbrutto, also dein Bruttogehalt plus eventuelle Zuschläge

- SV: Sozialversicherung, Sammelbegriff für alle Sozialversicherungsbeiträge

- LSt: Lohnsteuer und damit die von deinem Gehalt abgezogene Einkommensteuer

- KV: Krankenversicherung

- RV: Rentenversicherung

- AV: Arbeitslosenversicherung

- PV: Pflegeversicherung

- SolZ: Solidaritätszuschlag ist eine Ergänzungsabgabe zur Einkommensteuer

- KiSt: Kirchensteuer, sofern du Mitglied einer Religionsgemeinschaft bist

- AG: Arbeitgeber

- AN: Arbeitnehmer

- ST-Tage: Steuer-Tage

- ST-Std: Steuer-Stunden

- VL: Vermögenswirksame Leistungen, falls dein Arbeitgeber diese anbietet

Warum die Abrechnung so wichtig ist

Die Lohnsteuer spielt für beide Seiten des Arbeitsverhältnisses eine wichtige Rolle. Für dich als Arbeitnehmer:in bedeutet sie, dass ein Teil deines Bruttogehalts direkt an den Staat geht, bevor du dein Geld siehst. Das klingt zunächst ärgerlich, erleichtert dir aber die Steuerzahlung enorm. Dein Arbeitgeber kümmert sich um die Berechnung und Abführung, was für ihn eine gesetzliche Verpflichtung und eine administrative Herausforderung darstellt. Er haftet auch für etwaige Fehler, weshalb die korrekte Abwicklung der Lohnsteuer für ihn besonders wichtig ist.

Für dich hat das den Vorteil, dass du auf deiner Gehaltsabrechnung genau siehst, wie viel Steuern du zahlst. Diese Transparenz hilft dir nicht nur bei deiner Finanzplanung, sondern auch bei anderen Angelegenheiten wie der jährlichen Steuererklärung oder der Beantragung von Sozialleistungen. Falls du noch Unterstützung zu dem Thema brauchst, kannst du dich auch an diese Vereine der Lohnsteuerhilfe in Hamburg wenden!

Behalten oder nicht? Unsere Empfehlung zur Aufbewahrung!

Auch wenn du als Arbeitnehmer:in nicht gesetzlich verpflichtet bist, deine Lohnabrechnungen aufzubewahren, ist es sehr ratsam, dies zu tun. Wir empfehlen dir, deine Lohnzettel mindestens bis zum Ende des folgenden Jahres aufzubewahren, da du diese nämlich für deine Steuererklärung benötigen könntest.

Es kann sogar sinnvoll sein, sie noch länger aufzubewahren, denn deine Lohnabrechnungen können in verschiedenen Situationen wichtige Nachweise sein – zum Beispiel, um deine Rente zu berechnen, um staatliche Leistungen zu beantragen oder bei Unstimmigkeiten mit dem Finanzamt. Um auf der sicheren Seite zu sein, ist es eine gute Idee, deine Lohnabrechnungen mehrere Jahre lang aufzubewahren. Du kannst sie dafür entweder in Papierform abheften oder, wenn du es lieber digital magst, als Scans speichern. Hauptsache, du findest sie wieder, wenn du sie brauchst.

Du hast einen Fehler auf deiner Abrechnung entdeckt?

Wenn du einen Fehler in deiner Lohnabrechnung vermutest, ist schnelles Handeln wichtig. Zuerst solltest du genau prüfen, wo der Fehler liegt und alle relevanten Unterlagen sammeln. Dann meldest du diesen so schnell wie möglich und am besten schriftlich deinem Arbeitgeber oder der Personalabteilung. Denke immer daran: Eine korrekte Lohnabrechnung ist dein gutes Recht, das du freundlich, aber bestimmt einfordern kannst.

Lohn vs. Gehalt: Unterschied einfach erklärt

Obwohl diese Begriffe im Alltag oft austauschbar verwendet werden, gibt es tatsächlich einige wichtige Unterschiede. Wir erklären dir das anhand eines einfachen Beispiels:

Stell dir vor, du hast 2 Freunde: Einer bekommt Lohn, der andere Gehalt. Dein Kumpel mit dem Lohn freut sich jede Woche oder alle zwei Wochen über sein Geld, das je nach geleisteten Stunden variieren kann – toll für Handwerker:innen oder Kellner:innen! Dein anderer Kumpel mit dem Gehalt hat es da etwas entspannter: Er weiß genau, was jeden Monat auf seinem Konto landet, egal, ob er mal eine Stunde mehr oder weniger arbeitet. Das ist typisch für Bürojobs.

Bei Überstunden hat der Lohnfreund oft die Nase vorn, weil er dafür extra kassiert, während der Gehaltsfreund das oft schon mit einkalkuliert hat. Am Ende des Tages hat aber beides seine Vor- und Nachteile, je nachdem, was man macht und was einem wichtig ist!

FAQ: Häufige Fragen rund um die Lohnabrechnung erklärt

Wer erstellt die Gehaltsabrechnung?

Die Lohnabrechnung kann intern (in der Regel durch die Personalabteilung) oder extern (durch Lohnbüros, Steuerberater oder Steuerkanzleien) erstellt werden.

Wie ist eine Abrechnung aufgebaut?

Eine Lohnabrechnung besteht in der Regel aus einem Kopfteil, einem Hauptteil und einem Schlussteil.

Was ist der Unterschied zwischen Lohnabrechnung und Gehaltsabrechnung?

Die Lohnabrechnung basiert auf den monatlich geleisteten Arbeitsstunden, während bei der Gehaltsabrechnung ein fester monatlicher Betrag ausgezahlt wird.

Wo befindet sich meine Steueridentifikationsnummer (Steuer-ID) auf der Lohnabrechnung?

Die Steuer-ID steht in der Regel im Kopf der Abrechnung und besteht aus 11 Ziffern.

Wie lange muss ich meine Lohnzettel aufbewahren?

Es wird empfohlen, die Abrechnungen mindestens 10 Jahre lang aufzubewahren, da sie wichtige Nachweise für Rentenansprüche und Steuererklärungen darstellen können.

Was muss ich tun, wenn meine Abrechnung Fehler enthält?

Wenn du etwas in deiner Lohnabrechnung nicht stimmt, solltest du dich sofort mit deiner Personalabteilung oder deinem Arbeitgeber in Verbindung setzen, um eine Korrektur zu veranlassen.